分散投資は、リスクを抑えながら安定的な資産形成を目指す投資の基本戦略です。

しかし「株式と債券をどんな割合で持てばいいの?」「リバランスって具体的にいつ、どうやるの?」といった疑問を持つ方もいるのではないでしょうか。

本記事では、年代別の具体的なポートフォリオ例から、プロも実践するリバランスの技術まで、分散投資を成功させるための実践的な方法を解説します。

さらに、株式や債券だけでなく、不動産という選択肢を加えて、より強固な分散投資を実現する方法も紹介します。

- 株式・不動産・債券といった代表的な資産クラスの特徴

- 資産・地域・銘柄・時間の4つの分散方法

- 不動産を活用した分散投資の強化方法

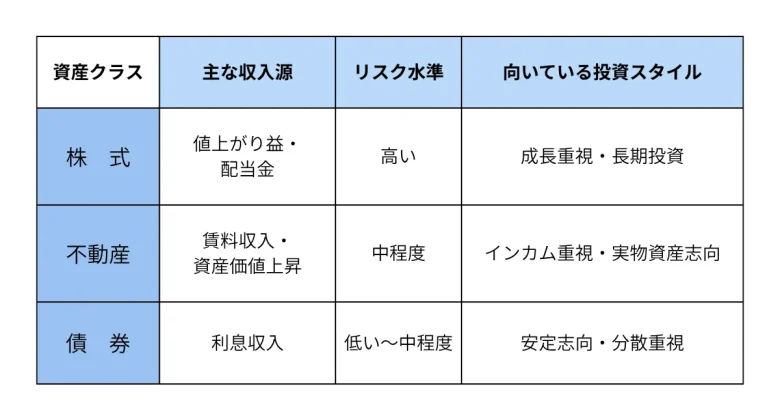

代表的な資産クラスの特徴

分散投資を成功させるためには、異なる特徴をもつ資産クラスを組み合わせることが欠かせません。

資産ごとに値動きやリスクが異なるため、それぞれの特性を理解しておくことで、景気変動の影響を受けにくい安定したポートフォリオを構築できます。

代表的な資産クラスには、株式・不動産・債券の3種類があります。

インカム重視とは…

不動産投資で「家賃収入などの定期的な収益(インカムゲイン)」を重視する投資スタイルのことです。

株式

株式は、企業の成長によって価格が変わる資産です。

景気や企業の業績の影響を受けやすく、短い期間では値動きが大きくなることもありますが、長い目で見れば大きなリターンを期待できます。

インフレ(物価上昇)にも比較的強く、経済の成長とともに企業の価値が上がることで、長期的な資産形成に向いている投資先といえます。

メリット

- 成長企業の値上がり益が期待できる

- 配当収入により、定期的なインカムも得られる

デメリット

- 短期的な市場変動リスクが大きい

- 金利上昇局面では株価が下落しやすい

運用ポイント

株式はポートフォリオの成長エンジンとして有効です。リスクを抑えるには、業種や地域を分散させ、長期的な視点で運用することが重要です。

不動産

不動産は、現物資産ならではの安定性とインフレに強い性質を持つ資産クラスです。

株式や債券とは異なる値動きをするため、ポートフォリオに組み入れることで分散効果が高まり、全体のリスクを抑えることができます。

また、物価が上昇する局面でも資産価値を維持しやすく、賃料収入や物件の値上がりによって安定した収益を得られる点が特徴です。

メリット

- 賃料収入による安定したキャッシュフロー

- 実物資産として長期保有に適する

デメリット

- 流動性が低く、売却に時間がかかる

- 空室リスクや維持管理コストが発生する

運用ポイント

不動産クラウドファンディングを利用すれば、少額から手軽に投資でき、他の資産とのバランスを取りながら実物資産をポートフォリオに組み込めます。

債券

債券は、国や企業にお金を貸すことで、定期的に利息を受け取れる資産です。

株式と比べて値動きが小さく、安定した収益を得やすいのが特徴です。安全性が高く、景気が悪化したときにも比較的価格が下がりにくいため、リスクを抑えたい投資家に向いています。

メリット

- 価格変動が小さく、資産全体のリスクを抑制

- 株式と逆相関することが多く、分散効果が高い

デメリット

- 金利上昇時には価格が下がる

- リターンが低く、インフレ時には実質利回りが目減りする

運用ポイント

安定性を重視する場合や、リスクを抑えたい局面では債券の比率を高めるのが有効です。

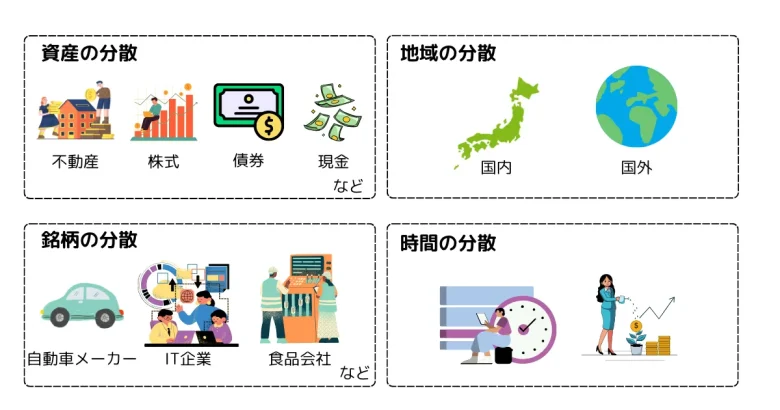

分散投資の種類と分散方法

分散投資には、性質の異なるリスクに対応するための4つの方法があります。

「資産の分散」「地域の分散」「銘柄の分散」「時間の分散」を組み合わせることで、景気変動や市場の偏りに左右されにくい、安定したポートフォリオを構築できます。

資産の分散

資産の分散とは、「お金の置き場所をひとつにまとめず、いくつかに分けておくこと」です。たとえば、株式・債券・不動産・現金など、性質の違う資産を組み合わせて持つ方法です。

それぞれの資産は値動きのタイミングや方向が違うため、いくつかを組み合わせることで全体のリスクを抑え、安定した運用を目指せます。

ポイント

- 目的

-

景気の変化などで1つの資産が下がっても、他の資産でカバーできるようにするため。

→ つまり「どれか1つがダメでも、全体では大きく損をしにくくする」考え方です。 - メリット

-

株が下がっても、債券が上がることがあるなど、お互いの動きが違う資産を持つと損を減らせる。

- 注意点

-

分散しすぎるとリターンも小さくなるので、「リスク」と「リターン」のバランスを取ることが大切

地域の分散

地域の分散とは、日本だけでなく海外にもお金を分けて投資することです。

たとえば、日本、アメリカ、ヨーロッパ、新興国など、複数の国や地域に投資先を広げることで、特定の国に依存するリスクを減らします。

なぜなら、景気の動きや通貨の価値は国によって違うからです。

日本の景気が悪くても、アメリカや新興国の経済が伸びていれば、その分でカバーできることがあります。

ポイント

- 目的

-

「日本だけが不調でも、他の国で補えるようにする」ため、 経済の変動や為替リスク(円高・円安など)を分散します。

- メリット

-

世界中の成長国に投資しておけば、チャンスを広く取り込める。

たとえば、アメリカのIT産業やアジアの経済成長などの恩恵を受けられます。 - 注意点

-

為替(円・ドルなど)の変動や、海外の政治・経済情勢によって資産価値が上下することもあるので、ニュースや情勢のチェックも大切です。

地域分散の考え方

| タイプ | 国内資産 | 海外資産 |

| 【安定型】 為替リスクが少なく安定性重視 | 約70% | 約30% |

| 【バランス型】 リスクとリターンのバランスが良い | 約50% | 約50% |

| 【成長型】 世界経済の成長を取り込みやすい | 約30% | 約70% |

銘柄の分散

銘柄の分散とは、投資する企業や業種を一つに絞らず、いくつかに分けて投資することです。

たとえば、トヨタなどの自動車メーカーだけでなく、食品会社やIT企業にも投資するようにするイメージです。

こうしておくことで、1つの企業や業界が不調になっても、他の投資が支えになり、全体のバランスを保てるのです。

ポイント

- 目的

-

特定の会社や業界の業績に左右されにくくして、安定した運用を目指すため。

- メリット

-

ある銘柄が下がっても、他の銘柄の上昇でカバーできる可能性があります。

結果として、大きな損失を防ぎやすくなります。 - 応用

-

この考え方は、不動産クラウドファンディングでも応用できます。

1つの物件やプロジェクトに全額を投資するのではなく、複数の案件に分けて投資することで、リスクを分散させましょう。

時間の分散

時間の分散とは、一度にまとめて投資するのではなく、少しずつ何回かに分けて投資する方法です。

たとえば、「毎月1万円ずつ投資する」ように決めて続けるイメージです。

こうすることで、価格が高いときにも安いときにもバランスよく買えるため、全体の平均購入価格が安定します。

相場の上がり下がりを予測する必要がないので、コツコツ続けるだけで長期的な資産づくりができます。

ポイント

- 目的

-

「いつ買えばいいか?」というタイミングの悩みをなくして、リスクを抑えるため。

- 方法

-

代表的なのが「ドル・コスト平均法」。

(一定の金額を、毎月など定期的に投資することで、価格変動の影響を平均化します。) - メリット

-

価格が高いときには少ししか買わず、安いときには多く買えるので、

結果的に「高値づかみ」しにくく、安定した成果を得やすいのが特徴です。

投資方法の比較

| 投資方法 | メリット | 注意点 |

| 一括投資 | 上昇相場で高リターンを狙える | 下落時に損失が大きくなる可能性 |

| 分散投資(積立) | 価格変動を平均化できる | 急上昇局面ではリターンが抑えられる |

判断の目安

短期でリターンを狙いたい場合 一括投資

長期で安定的に運用したい場合 分散(積立)投資

特に初心者や安定志向の投資家には、時間分散による積立方式が最もおすすめです。

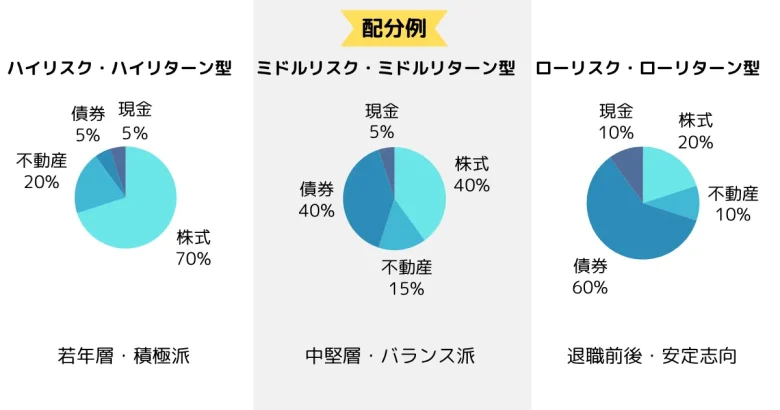

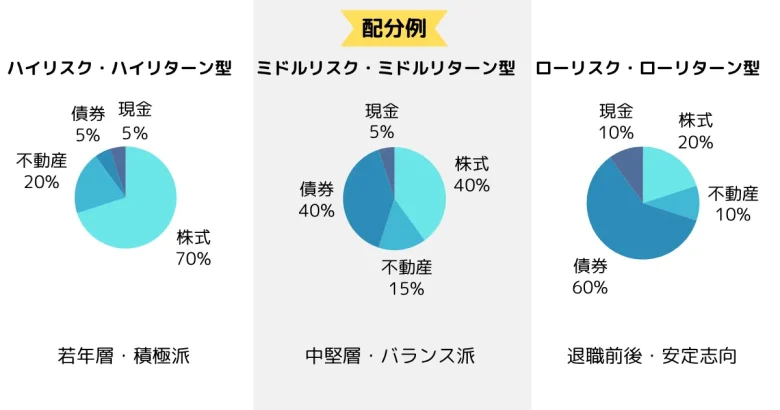

ポートフォリオの実例

分散投資の基本を理解したら、次は自分に合った資産配分(ポートフォリオ)を設計する段階です。

投資の目的やリスク許容度によって最適なバランスは異なります。

ここでは、「ハイリスク・ハイリターン型」「ミドルリスク・ミドルリターン型」「ローリスク・ローリターン型」の3つの代表的な例を比較し、自分の投資スタイルに合う構成を見つけましょう。

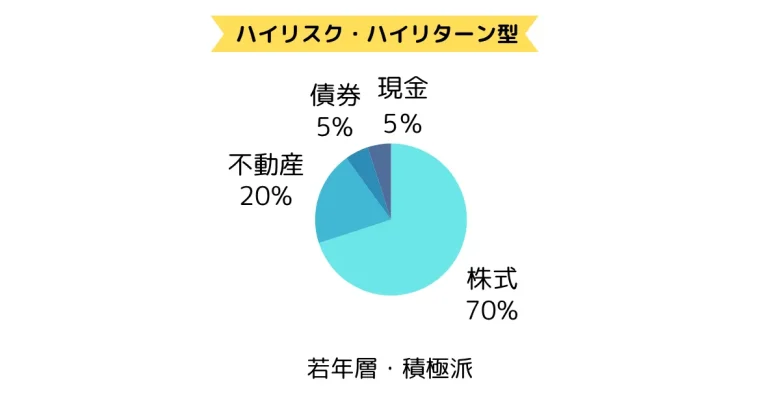

ハイリスク・ハイリターン型

ハイリスク・ハイリターン型は、高いリターンを求めて積極的にリスクを取る投資家向けの構成です。株式や不動産など値動きの大きい資産を中心に据え、長期的な成長を狙います。

配分例

- 株式70%(国内外の成長株中心)

- 不動産20%(不動産クラウドファンディングなど)

- 債券5%

- 現金5%

長期的な資産形成を目指す20〜40代の積極的な投資家に適した「攻めのポートフォリオ」です。

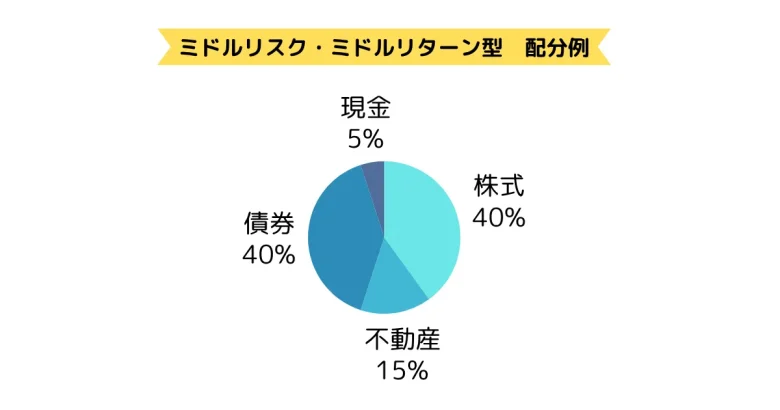

ミドルリスク・ミドルリターン型

ミドルリスク・ミドルリターン型は、安定と成長のバランスを重視した王道の構成です。株式・債券・不動産をバランスよく組み合わせ、景気変動の影響を抑えつつ、安定的な成長を目指します。

配分例

- 株式40%(国内・海外の分散)

- 債券40%

- 不動産15%(収益性の高い案件を中心に)

- 現金5%

最も再現性が高く、多くの投資家にとって「ベースとなる構成」です。

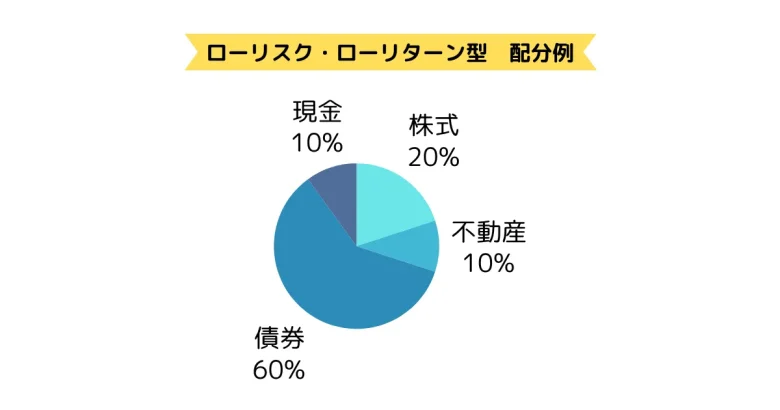

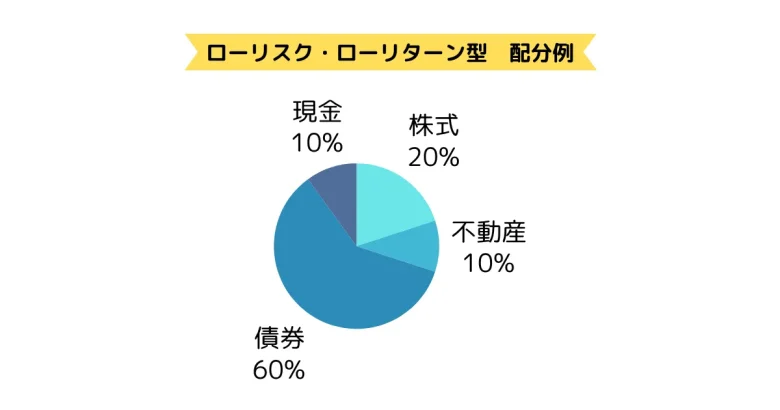

ローリスク・ローリターン型

ローリスク・ローリターン型は、資産の安全性を最優先に考える投資家向けの構成です。

債券や現金の比率を高め、価格変動の大きい株式を抑えることで、リスクを最小限に抑えます。

配分例

- 株式20%(安定成長企業中心)

- 債券60%(国債・社債など安全資産)

- 不動産10%(安定稼働の物件中心)

- 現金10%

「減らさない投資」を目指す人や、セカンドライフの生活資金を守りたい人に向く構成です。

分散投資を実践するメリット

分散投資を行うことで、資産運用の安定性と持続性を高められます。ひとつの資産に偏らず、複数の資産や地域に投資を分けることで、リスクを抑えながら長期的に安定したリターンを目指すことができます。

ここでは、分散投資によって得られる4つの主なメリットをわかりやすく解説します。

➀リスクを抑えられる

分散投資の最大の魅力は、特定の資産や地域に依存せず、損失リスクを軽減できることです。値動きが異なる資産を組み合わせることで、一方が下落しても他方が補い合い、全体の損失を抑えることができます。

ポイント

・株式が下落しても、債券や不動産がカバーする

・特定の業種・国の不況リスクを分散

・大幅な損失を避け、長期運用に安定感をもたらす

予測不能な市場変動にも強く、資産を「守る力」を高められます。

②安定した運用が期待できる

異なる性質の資産を組み合わせることで、運用成果のブレを小さくし、安定的な成長を実現できます。

景気や金利の変動があっても、資産同士が互いを補い合うため、長期的な成長を維持しやすくなります。

ポイント

・景気の波に合わせて、資産ごとにリスクを分散

・一時的な下落を他の資産が補うことで全体が安定

・定期的なリバランスでリスクを一定に保てる

収益の波をなだらかにし、「長く続けられる投資」を実現できます。

➂リスクとリターンのバランスが良くなる

分散投資は、リスクを抑えながら効率的なリターンを得るための合理的な方法です。

資産ごとの値動きが異なるため、リスクを打ち消し合いながら全体の収益を安定させることができます。

ポイント

・過度なリスクを取らずに安定した成果を得られる

・投資結果が極端にブレにくくなる

・適切な配分設計でリターンを効率的に確保

「守りながら増やす」投資の基本戦略として最適です。

④成長機会を逃しにくい

分散投資を行えば、どの市場や資産が成長しても恩恵を受けられるという大きなメリットがあります。

将来の成長分野を正確に予測するのは難しいですが、幅広く投資することでチャンスを取りこぼす心配がありません。

ポイント

・国内・海外・新興国など、幅広い市場の成長を取り込める

・一部の資産が上昇すれば、全体のパフォーマンスが底上げされる

・予測不能な変化にも柔軟に対応できるポートフォリオを構築

「どこかが伸びれば自分の資産も伸びる」仕組みを作ることができます。

リバランスの考え方

分散投資を長期的に安定させるためには、定期的な「リバランス」が欠かせません。

リバランスとは、市場変動などによって崩れた資産配分を当初の目標構成に戻す作業のことです。

偏りを修正することでリスクを適切に保ち、ブレの少ない資産運用を続けられます。

リバランスが必要な理由

1.市場の変動に対応するため

株や債券などは値動きのタイミングが違うため、ほっておくとバランスが崩れます。リバランスで配分を整えなおすことで、計画通りのリスクに戻せます。

2.リスクを一定に保つため

上がりすぎた資産(リスクが増えた部分)を売ることで、リスクを抑えつつ利益を確定できます。

3.長期的な安定を確保するため

リバランスを繰り返すことで、「安く買って高く売る」動きを自動的に実現しながら長期の資産形成を安定させます。

リバランスは「利益確定」と「リスクコントロール」を同時に実現できる合理的な手法です。

リバランスの最適タイミング

リバランスは、定期的なスケジュールまたは資産比率の乖離を基準に行うのが効果的です。

どちらか一方に偏らず、「時間+数値」のルールを決めて運用するのが理想的です。

明確なルールを決めておくことで、感情に流されない「冷静な投資判断」が可能になります。

リバランスの実行手順

リバランスを実施する際は、現状の確認 → 修正 → 記録の3ステップで行います。

仕組み化しておくことで、迷わず継続的に取り組めます。

手順

現在の資産配分を確認し、目標比率との差を明確にする。

増えすぎた資産を一部売却し、減った資産を買い増して比率を整える。

(例:株式が70%→60%になるように調整)

リバランス後の配分を記録し、次回の見直し時期を設定する。

定期的なリバランスをルール化することで、長期にわたり安定した資産形成を続けられます。

分散投資をするときの注意点

分散投資はリスクを抑えるうえで有効な手段ですが、やり方を誤ると逆効果になることもあります。

特に「似た資産への偏り」「過度な分散」「手数料の見落とし」は、多くの投資家が陥りやすい落とし穴です。

ここでは、分散投資を成功させるために押さえておきたい3つの注意点を紹介します。

似た資産への投資は控える

分散投資をしているつもりでも、値動きの傾向が似た資産ばかり選んでしまうと効果が薄れます。

たとえば、日本株と日本REIT(不動産投資信託)は、どちらも国内景気に影響されやすく、同時に下落する可能性があります。

異なる値動きを持つ資産を組み合わせるほど、リスク分散効果が高まります。

異なる値動きの組み合わせ例

➀株式×債券

②株式×不動産

➂国内資産×海外資産 など

過度な分散は控える

分散は大切ですが、やりすぎると管理が複雑化し、リターンも平均化してしまう点に注意が必要です。

投資先を増やしすぎると、それぞれの成果が全体に及ぼす影響が薄れ、運用効率が下がる恐れがあります。

「適度な分散」が、運用効率と安定性を両立させるポイントです。

手数料を考慮する

分散投資では複数の金融商品を持つため、手数料や維持コストが重なりやすい点にも注意が必要です。

10年・20年と運用するうちに、手数料の差が最終的なリターンに大きく影響します。

たとえば、年1%の違いでも、長期運用では数十万円以上の差になることもあります。

コストを抑えることは、リターンを最大化する“見えないリスク対策”です。

不動産を活用した分散投資の強化

分散投資の効果をさらに高めるには、不動産をポートフォリオに組み込むことが有効です。

不動産は株式や債券とは異なる値動きをするため、相場変動の影響を受けにくく、安定したリターンが期待できます。

近年は、少額から始められる不動産投資商品も増えており、個人投資家でも手軽に導入可能です。

ここでは、代表的な手法である「REIT」と「不動産クラウドファンディング」を比較し、それぞれの特徴を紹介します。

| 投資手法 | 最小投資額 | 流動性(売買のしやすさ) |

| REIT(リート) | 数万円〜 | 高い(上場市場で売買可能) |

| 不動産クラウドファンディング | 1万円前後〜 | 中程度(運用期間中は原則売却不可) |

REITの活用

REIT(リート)は、投資家から集めた資金で複数の不動産を運用し、その賃料収入や売却益を分配する仕組みです。

株式のように証券取引所で売買できるため、流動性が高く、少額から手軽に投資を始められます。

不動産市場の成長を手軽に取り込みたい投資家や、株式中心のポートフォリオを補強したい人におすすめです。

不動産クラウドファンディングの活用

不動産クラウドファンディングは、インターネットを通じて複数の投資家から資金を集め、事業者が代わりに不動産を運用・管理する仕組みです。

実物資産を基盤とした投資でありながら、1万円前後の少額から始められる点が大きな魅力です。

不動産投資初心者や、実物資産を少しずつ組み入れたい投資家に向いている手法です。

まとめ

分散投資は、リスクを抑えながら安定的な資産形成を目指す基本戦略です。

成功の鍵は、株式、債券、不動産など異なる特性を持つ資産クラスを組み合わせ、「資産」「地域」「銘柄」「時間」の4つの分散を実践することにあります。

自身のライフステージやリスク許容度に基づき、最適な資産配分(ポートフォリオ)を設計し、景気変動に左右されにくい構成を確立しましょう。

特に、不動産クラウドファンディングなどの手法で実物資産を組み込むことは、分散効果をさらに高める有効な手段です。

また、長期的な安定運用には、市場変動によって崩れた配分を修正する定期的なリバランスが不可欠です。

リバランスを通じてリスクを一定に保ち、成長機会を逃さずに、「守りながら増やす」投資を実現しましょう。

分散投資に関するよくある質問

穴吹興産株式会社 不動産ソリューション事業部

アセットマネジメントグループ課長 穴吹 章彦

【資格】

・宅地建物取引士

・不動産証券化協会認定マスター

【経歴】

ソリューション事業部の業務に7年従事し、投資用不動産のアセットマネジメント業務を経験。現在は不動産特定共同事業におけるファンドの組成業務に従事し、投資家との契約業務全般を担当。不動産クラウドファンディングの仕組みや専門用語を解説しながら、情報発信を行っている。