オーナーチェンジ物件は、入居者がいる状態で売買される収益物件です。買い手にとっては、購入直後から家賃収入が発生するというメリットがあります。

一方で、賃貸借契約の引継ぎや原状回復の責任や想定外の修繕費用、賃料下落リスクなど、理解すべきポイントが数多く存在します。メリットだけでなく、デメリットやリスクも理解しておきましょう。

本記事では、オーナーチェンジ物件の基本的な仕組みからメリット、デメリットなど投資判断に必要な情報を網羅的に解説します。

- オーナーチェンジ物件のメリットデメリット

- 購入前に確認しておきたい7つのこと

- オーナーチェンジ物件特有のリスク管理と対策

オーナーチェンジ物件とは

オーナーチェンジ物件は、賃借人(入居者)が住んでいる状態のまま売買される不動産物件です。

通常の不動産売買とは異なり、買主は物件と同時に既存の賃貸借契約も引き継ぐため、購入直後から家賃収入を得られるという特徴があります。

オーナーチェンジ物件の定義

オーナーチェンジ物件とは、賃借人が居住している状態で売買される収益物件のことです。物件の所有者(オーナー)が変わるため「オーナーチェンジ」と呼ばれています。

この取引では、新しいオーナーが既存の賃貸借契約をそのまま承継します。つまり、家賃や契約期間・敷金・礼金などの条件は、原則として前のオーナーと賃借人の間で結ばれた契約がそのまま新オーナーに承継されます。

取引の仕組み

オーナーチェンジ物件の取引は、通常の不動産売買に加えて、賃貸借契約の承継手続きが必要になります。具体的な流れは以下のとおりです。

- 売主と買主の間で売買契約を締結する(この際、物件価格だけでなく、賃貸借契約の詳細条件や敷金の取り扱いについても合意する)

- 賃借人に対してオーナーが変更になる旨を通知する

- 敷金や保証金の移転手続きを行う

預かり金は前オーナーから新オーナーに引き継がれ、将来の退去時には新オーナーが賃借人に返還する義務を負います。

オーナーチェンジが発生する背景

オーナーチェンジ物件が市場に出る理由は、多岐にわたります。特に多いのは、オーナーがほかの投資や事業資金が必要になったとき、物件を売却して現金化を図る場面です。

また、相続税の負担軽減や遺産分割を円滑に進めるため、収益物件を現金に換えて相続対策をする事例もあります。

賃貸経営に疲れたオーナーや高齢になったオーナーが、管理業務から解放されたいと考えて売却に踏み切るケースも見られます。

オーナーチェンジ物件のメリット

オーナーチェンジ物件には、通常の空室物件にはない独特のメリットがあります。これらの利点を理解することで、投資戦略の選択肢を広げることができるでしょう。

1.即座に収益を得られる

オーナーチェンジ物件の最大のメリットは、購入直後から家賃収入を得られることです。通常の空室物件では、購入後に入居者を募集し、契約が成立するまで収入は発生しません。

しかし、すでに入居者がいるオーナーチェンジ物件なら、所有権移転と同時に家賃収入がスタートします。この即金性は、特に融資を利用して物件を購入した投資家にとって大きな魅力となります。

ローンの返済が購入翌月から始まる一方で、家賃収入も同時期から入ってくるため、キャッシュフローの計算が立てやすくなるのです。

2.入居者募集業務が不要

空室物件を購入した場合、入居者募集のための業務が発生します。しかし、オーナーチェンジ物件ではすでに入居者がいるため、これらの手間と費用を省くことができます。

具体的には、賃貸募集広告の作成・掲載費用、内見対応、入居審査、契約手続きなどが不要です。

これらの業務には通常、家賃の1~2カ月分の費用がかかるため、初期投資を抑えられます。

また、入居者募集期間中の空室リスクも回避できます。立地や物件条件によっては、入居者が決まるまで数カ月かかる場合もあるため、この確実性は投資計画を立てる上でプラスといえるでしょう。

3.投資計画を立てやすい

オーナーチェンジ物件では、既存の賃貸借契約から実際の家賃収入を把握できるため、収支計画を正確に立てることができます。

さらに、入居者の属性や支払い状況も確認できるため、家賃滞納リスクの評価も行えます。

管理会社から提供される入居者情報やレントロール(家賃明細)を分析することで、より精度の高い収益予測が可能です。

不動産投資においては「想定利回り」と「実質利回り」に大きな差が生じることがあります。しかし、オーナーチェンジ物件なら、実績データに基づいた現実的な投資計画を策定できるでしょう。

想定利回り:経費や税金を引く前の「見込み上の利回り」

実質利回り:経費や税金を引いた後の「実際の手取り利回り」

4.相場より割安で購入できる可能性がある

オーナーチェンジ物件は、空室物件と比較して割安で取引される傾向があります。

この理由は、買主が室内の状況を十分に確認できないことや、契約条件を変更できないことによるリスクが価格に反映されるためです。

ただし、安さの背景には必ず理由があるため、価格だけに注目するのではなく、その理由を十分に検証することが重要です。

適切な調査を行えば、良質な物件を相場より有利な条件で取得できる可能性があります。

5.銀行融資で有利になりやすい

金融機関は融資審査において、物件の収益性を重視します。

オーナーチェンジ物件の場合、すでに家賃収入の実績があるため、融資審査において有利に働くケースが多いのです。

特に、長期間安定して入居している物件は、金融機関から高く評価される傾向があります。

実際の家賃収入をベースにした返済計画を提示できるため、融資承認の可能性が高まるのです。

オーナーチェンジ物件のデメリット

オーナーチェンジ物件にはメリットがある一方で、特有のリスクやデメリットも存在します。投資判断を行う前に、以下のデメリットを慎重に検討することが重要です。

1.室内状況の把握が困難

オーナーチェンジ物件の最大のデメリットは、入居者がいるため室内の状況を詳細に確認できないことです。

通常の空室物件であれば、壁紙の汚れや床の傷み、設備の不具合などを購入前に把握できますが、オーナーチェンジ物件ではこれが困難になります。

これにより、入居者が退去した際に、想定以上の原状回復費用が発生する可能性があります。また、入居者による設備の使用状況や管理状態も確認できません。

給湯器やエアコンなどの設備が故障寸前の状態であったり、水回りに問題が発生していたりする場合があります。

これらの問題は、購入後に修繕費用として投資家の負担となってしまいます。

2.契約条件の変更は基本的にできない

オーナーチェンジ物件では、既存の賃貸借契約をそのまま承継するため、契約条件を自由に変更することはできません。

これは民法上の原則であり、賃借人の同意なしに家賃や契約期間などの条件を変更することは法的に認められていません。

特に問題となるのが、市場相場と比較して家賃が低く設定されている場合です。

長期間居住している入居者の場合、契約当初から家賃が据え置かれているケースがあり、現在の市場相場より大幅に安い家賃となっている可能性があります。

3.既存の入居者の調査ができない

オーナーチェンジ物件では、入居者の詳細な情報を十分に調査することが困難です。

通常の入居審査では、収入証明や勤務先、保証人の有無などを確認できますが、既存の入居者については限られた情報しか得られません。

また、入居者の生活態度やマナーについても事前に把握することができません。

近隣住民とのトラブルや建物の使用方法に問題がある入居者の場合、他の入居者の退去を招き、結果として建物の価値を大きく毀損するリスクがあります。

さらに、入居者の居住期間や更新意向も不透明です。

契約期間が残っていても、実際には近い将来に退去を予定している可能性もあり、想定した収益期間が確保できない場合があります。

4.入居者が退去する可能性がある

オーナーチェンジによって入居者が退去するリスクは、投資家にとって大きな懸念材料です。オーナーが変更になることで、入居者が不安を感じたり、新しい管理方針に不満を持ったりして退去を決断するケースがあります。

退去が発生した場合、原状回復費用、入居者募集費用、空室期間中の家賃収入の損失など、多額の費用が発生します。

特に、購入直後の退去は投資計画に大きな影響を与えるため、十分な検討が必要です。

また、退去後の室内状況によっては、大規模なリフォームが必要になる場合があります。

長期間居住していた入居者の場合、設備の老朽化や内装の劣化が進んでいる可能性が高く、想定以上の費用がかかることも少なくありません。

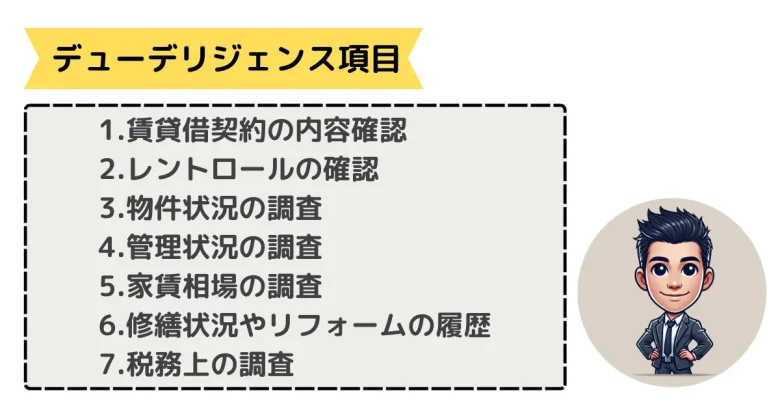

購入前に確認すべきデューデリジェンス項目

オーナーチェンジ物件への投資を成功させるためには、購入前の調査(デューデリジェンス)が重要です。通常の空室物件以上に慎重な検証が必要であり、見落としがあると大きな損失につながる可能性があります。

1.賃貸借契約の内容確認

賃貸借契約書は、オーナーチェンジ物件投資の成否を左右する最重要書類です。契約内容を詳細に確認し、投資収益に影響を与える条項がないかチェックする必要があります。

まず確認すべきは、契約期間と更新条件です。定期借家契約の場合、契約期間満了時に確実に契約が終了するため、長期的な収益確保が困難になる可能性があります。

一方、普通借家契約であっても、更新時の条件や更新料の設定を確認しておくことが重要です。

家賃の支払い条件も、重要なチェックポイントです。

- 支払い方法

- 支払い期日

- 延滞時の取り扱い

- 家賃の改定に関する条項

- 敷金・礼金・保証金の取り扱い

これらの条件を確認し、将来的な義務を正確に把握しておきましょう。特に、原状回復の範囲や費用負担の取り決めは、退去時のトラブル防止にもつながります。

2.レントロールの確認

レントロール(家賃明細書)は、物件の収益状況を把握するための重要な資料です。過去12カ月分以上のレントロールを入手し、収益の安定性を確認しましょう。

- 家賃の支払い状況:滞納の有無や頻度、滞納額と回収状況をチェック。滞納が多い場合は注意が必要です。

- 空室率の確認:地域平均を大きく上回る場合、物件の魅力や管理状態に問題がある可能性があります。

- 家賃改定履歴:長期間据え置きの場合、市場相場との差が生じていることもあるため注意。

- 近隣物件との比較:同規模・同立地の物件と比較し、家賃水準が適正かを判断。

- 付帯収入の確認:共益費・管理費・駐車場代などの収入も収益に影響するため、正確に把握します。

レントロールとは「不動産物件の賃貸状況を一覧表にまとめた資料のこと」です。

簡単に言うと、その物件が「誰に」「いくらで」「どんな条件で」貸し出されているかが一目でわかる

“家賃台帳”のようなものです。

3.物件状況の調査

入居中で室内確認が難しい場合でも、外観や共用部分の状態から管理状況を把握することが重要です。

外壁や屋根の劣化、廊下や階段の清掃状態、エントランスの管理状況などをチェックし、建物の維持管理レベルを推測します。

管理が行き届いていない物件は、将来的に修繕費が高額になるリスクがあるため注意が必要です。また、建物の構造や築年数から大規模修繕の時期と費用をあらかじめ見積もっておくことも大切です。

- 外壁・屋根:ひび割れや汚れ、塗装の剥がれがないか

- 共用廊下・階段:清掃が行き届き、照明が点灯しているか

- エントランス:清潔感があり、掲示物や郵便受けが整理されているか

- ゴミ置き場・駐輪場:臭いや放置物がなく、整理されているか

- 建物全体の印象:管理が行き届いており、老朽化の兆候がないか

- 築年数・構造:今後の大規模修繕が必要になる時期を想定できるか

4.管理状況の調査

物件の管理状況は、入居者の満足度や物件価値の維持に直結します。管理会社の対応レベルや管理業務の内容を詳細に確認することが必要です。

管理委託契約書を確認し、管理業務の範囲と管理費の内容をチェックします。入居者対応・建物メンテナンス・清掃業・トラブル対応などの業務内容と、その品質レベルを把握することが重要です。

過去のクレーム対応履歴やトラブル処理状況も確認しておきましょう。適切な対応が行われている管理会社であれば、安心して物件運営を任せることができます。

5.家賃相場の調査

現在の契約家賃が市場相場と比較して適正かどうかを調査することは、将来の収益予測に不可欠です。複数の情報源を活用して、正確な相場感を把握しましょう。

- 相場調査:不動産ポータルサイトで、同エリア・同規模・同間取りの物件を複数比較し、平均家賃を算出。

- 成約家賃の確認:募集家賃との差を把握するため、不動産会社からも実際の成約事例を聞き取る。

- 公的データの活用:国土交通省や自治体の家賃統計を参考に相場を補完。

- 将来の動向分析:開発計画や人口動態、交通網整備などから、家賃トレンドを中長期的に予測。

6.修繕状況やリフォームの履歴

建物の修繕履歴とリフォーム状況は、将来的な維持管理費用を予測する上で重要な情報です。過去の修繕記録を詳細に確認し、今後必要となる工事内容と時期を把握します。

- 修繕履歴の確認:過去の工事内容と時期を把握し、今後必要な修繕を予測。

- 大規模修繕の状況:実施履歴と次回予定を確認。マンションは通常10~15年周期で行われるため、修繕積立 金の残高もチェック。

- 設備の交換状況:給湯器・エアコン・キッチン・浴室などの設置年数と交換予定を確認。

- リフォーム履歴:施工内容と品質を確認し、適切な工事なら資産価値向上、不十分な工事ならリスク要因と判断。

7.税務上の調査

オーナーチェンジ物件の購入には、さまざまな税務上の検討事項があります。適切な税務処理を行うことで、投資収益を最適化することができます。

- 取得価格の配分:土地と建物の価格を適切に区分し、減価償却費を有利に算出。

- 敷金・保証金の処理:預かり金として計上し、将来の返還義務を考慮して帳簿処理。

- 前払い費用の確認:前オーナーから引き継ぐ修繕積立金や管理費の前払い分の扱いを確認。初年度の申告に影響する可能性あり。

オーナーチェンジ物件の収益計算と利回り分析

オーナーチェンジ物件への投資判断において、正確な収益計算と利回り分析は不可欠です。表面的な数字だけでなく、実際のキャッシュフローを詳細に分析することで、真の投資価値を見極めることができます。

表面利回りの算出方法

表面利回り(グロス利回り)は、年間家賃収入を物件購入価格で割ったシンプルな利回り指標です。オーナーチェンジ物件では、既存の家賃収入が確定しているため、より正確な表面利回りを算出できます。

計算式は「表面利回り(%)=(年間家賃収入 ÷ 物件購入価格)× 100」です。

購入価格3,000万円の物件で月額家賃が20万円の場合

年間家賃収入は240万円となり、表面利回りは8.0%(240万円 ÷ 3,000万円 × 100)となります。

ただし、オーナーチェンジ物件は現在の契約家賃が市場相場と乖離している可能性があるため、将来的な家賃改定リスクを考慮する必要があります。

実質利回りの重要性

実質利回り(ネット利回り)は、家賃収入から実際にかかる経費を差し引いた実質的な利回りを示す指標です。オーナーチェンジ物件の投資判断においては、表面利回りよりも実質利回りのほうが重要な指標となります。

実質利回りの計算式は「実質利回り(%)={(年間家賃収入 - 年間経費)÷(物件購入価格+購入諸費用)}× 100」です。

年間経費と購入諸費用に含まれる費用は、以下のとおりです。

- 年間経費

-

管理費 ・修繕積立金 ・固定資産税・都市計画税 ・火災保険料 ・管理委託費 ・修繕費など

- 購入諸費用

-

不動産取得税 ・登録免許税 ・司法書士報酬 ・不動産会社への仲介手数料など

先ほどの例で年間経費が60万円、購入諸費用が210万円かかった場合

実質利回りは5.6%{(240万円 - 60万円)÷(3,000万円 + 210万円)}× 100となります。

表面利回り8.0%と比較すると、実際の収益性は大幅に低くなることが分かります。

キャッシュフロー分析の重要性

実質利回りに加えて、月次・年次のキャッシュフロー分析を行うことが重要です。特に融資を利用して物件を購入する場合、ローン返済後の手残り資金(キャッシュフロー)を正確に把握する必要があります。

月次キャッシュフローの計算式は「月次キャッシュフロー = 月間家賃収入 - 月間経費 - ローン返済額」です。

この計算により、毎月の実際の手残り額を把握できます。プラスであれば毎月利益が出ますが、マイナスの場合は持ち出しが発生するため、投資戦略の見直しが必要になります。

また、空室リスクを考慮したキャッシュフロー分析も重要です。一般的に、空室率5~10%程度を見込んでキャッシュフローを計算し、リスクを織り込んだ収益予測を行います。

税務上の収益分析

不動産投資では、税務上の損益計算も収益性に大きく影響します。特に減価償却費は実際の支出を伴わない経費として計上できるため、キャッシュフローと税務上の利益に差が生じます。

建物部分の減価償却費は構造によって償却期間が異なり、木造は22年、鉄筋コンクリート造は47年です。

建物価格2,000万円の鉄筋コンクリート造マンションの場合

年間減価償却費は約43万円(2,000万円 ÷ 47年)となります。

この金額は税務上の経費として計上できるため、課税所得を圧縮する効果があります。

さらに、所得税率や住民税率を考慮した実効税率を用いて、税引き後キャッシュフローを計算することで、より実態に近い収益性を把握することも可能です。

オーナーチェンジ物件特有のリスク管理と対策

オーナーチェンジ物件には通常の不動産投資にはない特有のリスクが存在します。これらのリスクを事前に把握し、適切な対策を講じることで、安定した収益を確保できます。

1.入居者退去リスクの対策

2.家賃滞納リスクの管理

3.建物・設備の劣化リスク対策

4.家賃下落リスクの対応策

5.法的リスクの管理

1.入居者退去リスクの対策

オーナーチェンジ後の入居者退去は、もっとも頻繁に発生するリスクです。

まず、購入前に入居者との面談機会を設けることが重要です。売主の協力を得て、新しいオーナーとしての方針や今後の管理体制について説明し、入居者の不安を解消します。

また、退去が発生すると、次のような費用がかかります。

- 原状回復費用

- 空室期間中の家賃収入減

- 新たな入居者募集費用

これらを合計すると、家賃の6〜12カ月分程度になるケースが多いため、事前に資金を確保しておくことが重要です。

さらに、入居者の満足度向上策を実施することも効果的です。設備の更新や共用部分の環境改善、管理サービスの向上などにより、入居者の定着率を高めることができます。

2.家賃滞納リスクの管理

既存入居者の支払い能力や過去の滞納履歴を十分に調査できないため、家賃滞納リスクの管理が重要になります。

1) 保険会社を活用する

家賃保証会社が付いていない場合は、契約更新時に加入を条件とすることで滞納リスクを軽減できます。

保証会社を利用すれば、万が一の未払い時にも一定の家賃回収が可能です。

2) 支払い状況を定期的にチェックする

毎月の家賃支払い状況を月末時点で確認し、滞納の兆候を早期に把握しましょう。

管理会社と連携して、滞納発生時の対応フローを事前に整備しておくことが大切です。

3) 長期滞納への対応を理解しておく

滞納が長引いた場合に備え、法的手続きの流れも把握しておきましょう。

- 内容証明郵便での督促

- 調停や明け渡し訴訟の手続き

こうした流れを理解しておくことで、トラブル発生時にも冷静に対応できます。

3.建物・設備の劣化リスク対策

オーナーチェンジ物件では、入居中のため室内を詳しく確認できないことが多く、想定外の修繕費用が発生するリスクがあります。

そのため、事前に建物の状態を客観的に把握することが大切です。

1) 専門家による建物診断を活用

外部や共用部分の点検は入居中でも可能です。

一級建築士などの専門家に依頼して建物診断を行えば、構造の劣化や設備の不具合を早期に把握できます。

これにより、将来的な修繕リスクを事前に見積もることができます。

2) 修繕積立金を計画的に確保

予期せぬ修繕に備え、家賃収入の10〜15%程度を修繕積立金として確保しておくのが一般的です。

あらかじめ予算を組むことで、急な出費にも柔軟に対応できます。

3) 設備の耐用年数を把握

主要設備の交換時期を把握しておくと、計画的な修繕が可能になります。

| 設備項目 | 一般的な交換時期 |

|---|---|

| 給湯器 | 約10〜15年 |

| エアコン | 約10〜13年 |

| キッチン設備 | 約15〜20年 |

4.家賃下落リスクの対応策

長期間、同じ家賃で契約している入居者がいる場合、周辺の市場相場との差が生じている可能性があります。

ただし、契約条件を一方的に変更することはできないため、慎重な対応が必要です。

1) 家賃相場を定期的に調査

まずは、定期的に家賃相場をチェックしましょう。

不動産ポータルサイトのデータや、不動産会社からの情報を活用することで、客観的な相場感をつかむことができます。

2) 家賃改定は法的根拠に基づいて

契約更新時に家賃改定を検討する場合は、法的な根拠と合理的な理由が必要です。

借地借家法第32条では、「経済情勢の変化などにより、家賃の増減を請求できる」と定められています。

3) 実際の改定は慎重に

とはいえ、実際の家賃改定には入居者の合意が不可欠です。

入居中に一方的な値上げを行うのは難しいため、更新時の交渉や退去後の改定を見据えた対応が現実的です。

5.法的リスクの管理

オーナーチェンジ物件では、前オーナーの管理不備に起因する法的問題を引き継ぐ可能性があります。

まず、過去のトラブル履歴や法的問題の有無を詳細に調査します。近隣とのトラブル、入居者間の問題、建築基準法違反の有無などを確認し、潜在的な法的リスクを把握しましょう。

また、適切な保険加入により、リスクの分散を図ることも重要です。

- 火災保険:建物や設備の損害に備える

- 施設賠償責任保険:物件内での事故による損害を補償

- 家主費用保険:滞納・訴訟などの費用をカバー

こうした保険を組み合わせることで、予期せぬ損害にも柔軟に対応できます。

オーナーチェンジ物件を選ぶときのポイント

オーナーチェンジ物件の投資を成功させるには、物件選びの段階で適切な判断基準を持つことが重要です。通常の不動産投資以上に慎重な検討が必要であり、複数の観点から総合的に評価する必要があります。

立地条件

不動産投資では、立地が成否を左右する最も重要な要素です。現在の利便性だけでなく、将来の発展性も含めて総合的に評価することが大切です。

1) 交通利便性を確認する

まず注目すべきは、交通アクセスの良さです。

- 最寄り駅までの距離

- 複数路線へのアクセスのしやすさ

特に、駅から徒歩10分以内の物件は、長期的に安定した賃貸需要が見込めます。

また、急行や特急が停車する駅に近い立地なら、通勤・通学の利便性が高く、競争力もアップします。

2) 生活利便性を確認する

次に、生活のしやすさも重要です。

スーパーやコンビニ、病院、学校など、日常生活に必要な施設が徒歩圏内にあるかをチェックしましょう。

特に、24時間営業のコンビニや大型スーパーが近いと、入居者の満足度が高まりやすく、長く住んでもらえる可能性が高まります。

引き継ぐ契約関係

既存の賃貸借契約や関連契約は、投資収益を左右する重要要素です。内容を丁寧に分析し、投資に適した条件かを見極めましょう。

1) 契約形態(安定性のカギ)

- 普通借家契約:正当事由がない限り更新拒否ができず、長期安定収益を見込みやすいです。

- 定期借家契約:期間満了で終了。運用は柔軟だが、空室リスクも織り込みが必要です。

2) 契約期間・更新条件(直近リスクの把握)

- 残存期間が短い=近い将来の更新・退去リスクが高まります。

- 更新料の有無・金額は収支に直結。早めの確認が必要です。

3) 預かり金・原状回復

- 敷金・礼金・保証金の設定と返還条件を把握。将来の返還義務はキャッシュフローに影響します。

- 保証金の償却条件、原状回復費用の負担範囲は特に要チェックが必要です。

建物・設備の品質

建物や設備の品質は、将来的な修繕費用や入居者の満足度に直結します。

入居中で細部の確認が難しい場合でも、可能な範囲で状態を見極めることが大切です。

1) 構造・築年数のチェック

- 構造の種類:鉄筋コンクリート造(RC造)は耐久性が高く、長期保有に適した構造です。

- 築年数・耐震基準:1981年以降に建築された「新耐震基準」の物件を選ぶと安心です。

- 耐震診断の有無:国土交通省の「建築物の耐震改修の促進に関する法律」に基づく診断結果があれば、安全性を客観的に確認できます。

2) 管理状態の確認

- 外壁のひび割れや鉄部のサビがないか

- 共用廊下・エントランスの清掃状況

- 植栽や照明などの維持管理状況

外観や共用部分の状態から、建物の管理レベルを判断できます。

管理が行き届いている建物は、入居者満足度が高く、資産価値を維持しやすい傾向があります。

3) 修繕計画と費用負担の確認

- 過去にどのような修繕が行われているか

- 修繕積立金の残高や月額負担の妥当性

- 長期修繕計画の有無と内容

特にマンションの場合は、大規模修繕の実施履歴や今後の計画も重要です。

これらを確認しておくことで、将来的な修繕負担を事前に把握できます。

管理体制

物件の管理体制は、入居者満足度や資産価値の維持に直結します。

入居者対応、建物メンテナンス、清掃、緊急時対応などが適切に行われているかを確認しましょう。

管理会社の変更予定がある場合は、新しい体制の内容も要チェックです。

また、管理委託費の相場は家賃収入の5〜8%程度。費用だけでなく、業務内容とのバランスを見て妥当性を判断します。

さらに、24時間対応体制が整っていれば、トラブル時にも迅速に対応でき、入居者の安心感と満足度が高まります。

オーナーチェンジ物件の投資と不動産クラウドファンディングの比較

少額から不動産投資を始められる「不動産クラウドファンディング」が注目を集めています。オーナーチェンジ物件の投資と不動産クラウドファンディングの違いを比較してみましょう。

| オーナーチェンジ物件 | 不動産クラウドファンディング | |

|---|---|---|

| 数百万~数千万円 | 初期投資額 | 1万~100万円程度 |

| 4~8%程度 | 利回り | 3~6%程度 |

| 低い(売却に時間要) | 流動性 | 中程度(満期まで基本固定) |

| あり(修繕・入居者対応など) | 管理の手間 | なし(運営会社が管理) |

| 減価償却等の優遇あり | 税制 | 雑所得として課税 |

| 長期保有が基本 | 投資期間 | 1~5年程度の短中期 |

オーナーチェンジ物件投資は、すでに賃借人がいる収益物件を購入する手法で、購入直後から家賃収入が得られるメリットがあります。しかし、まとまった資金と物件管理の知識・時間が必要です。

一方、不動産クラウドファンディングは少額から始められ、プロが運営するため初心者でも参加しやすいのが特徴です。リスク許容度と投資目標を鑑みつつ、分散投資の観点から両方を組み合わせる方法も考えられます。

まとめ

オーナーチェンジ物件投資は、入居者がいる状態で売買される収益物件への投資手法です。

大きなメリットは購入直後から家賃収入が確実に得られることで、入居者募集の手間や空室リスクを回避できます。また、実績のある収入をベースにした投資計画が立てやすく、金融機関の融資審査でも有利になりやすいという特徴があります。

一方で、室内状況の確認が難しかったり、入居者の詳細調査ができなかったりするデメリットもあります。投資を成功させるには、賃貸借契約の内容・レントロール・物件状況・管理体制などの綿密なデューデリジェンスが不可欠です。

よくある質問

穴吹興産株式会社 不動産ソリューション事業部

アセットマネジメントグループ課長 穴吹 章彦

【資格】

・宅地建物取引士

・不動産証券化協会認定マスター

【経歴】

ソリューション事業部の業務に7年従事し、投資用不動産のアセットマネジメント業務を経験。現在は不動産特定共同事業におけるファンドの組成業務に従事し、投資家との契約業務全般を担当。不動産クラウドファンディングの仕組みや専門用語を解説しながら、情報発信を行っている。