資産運用を始めたいけれど「失敗したくない」「まとまった資金がない」と悩む方も多いのではないでしょうか。そんな方におすすめなのが、「不動産 クラウドファンディング」や「J-REIT」です。どちらも少額から始められる不動産を活用した投資手法ですが、仕組みや流動性、リスクの度合いには違いがあります。不動産クラウドファンディングは、特定の不動産案件に投資し、比較的安定した運用が可能です。一方、J-REITは市場で売買できるため流動性が高いものの、価格変動リスクが伴います。

本記事では、それぞれの特徴や違いを解説します。

- J-REITの基礎

- 不動産クラウドファンディングの基礎

- 不動産クラウドファンディングとJ-REITの違い

- それぞれの投資手法に向いている人の特徴

不動産クラウドファンディングとJ-REITの仕組み

不動産クラウドファンディングの仕組み

不動産クラウドファンディングは、インターネットを通じて多くの投資家から資金を募り、不動産の購入や管理・運用を行う仕組みです。集められた資金は、不動産プロジェクトの実施や運用に充てられ、家賃収入や売買差益から得られた利益が投資家へ分配されます。投資金の回収や、不動産の運用・管理は、一般的に同じ運営会社が一括して担当することが多いのが特徴です。また、案件によりますが最低投資金額1万円という少額から始められるのも魅力の1つです。

J-REIT(不動産投資信託)の仕組み

J-REITは、投資家から資金を募り、複数の不動産の購入や管理・運用を行う仕組みです。これにより得られた家賃収入や売買差益からの利益が投資家へ分配されます。J-REITでは、投資法人が投資家から資金を受け取り、不動産の運用・管理は他の専門会社に委託するのが一般的です。

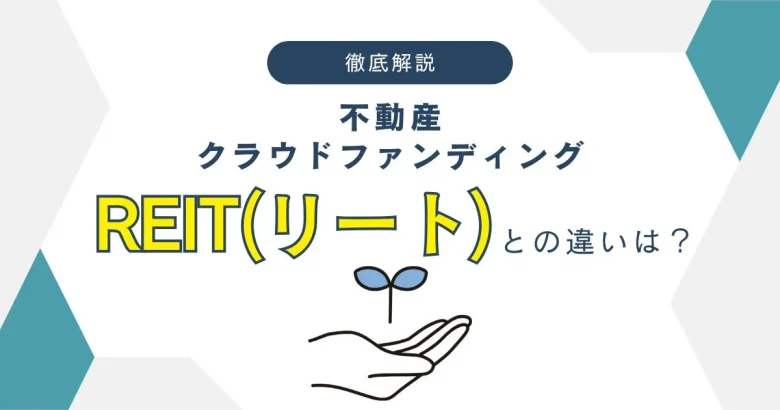

不動産クラウドファンディングとREITの違い

不動産クラウドファンディングとJ-REITは、どちらも不動産投資の手段として広く知られています。ただし、それぞれの仕組みだけでなく、他にも多くの違いがあります。

ここでは、主な違いを8つの項目に分けて比較していきます。

| 不動産クラウドファンディング | J-REIT | |

|---|---|---|

| 市場規模 | 1,008億円程度 ※1 | 23兆円程度 ※2 |

| 換金性 | 低い (運用終了まで資金拘束) | 高い (市場で売買可能) |

| リスク分散 | 低い (個別案件への投資) | 高い (複数案件への投資) |

| 元本割れ対策 | あり (優先劣後制度) | なし |

| 税金 | 雑所得扱い | 配当所得 (税制優遇有) |

| 利回り | 3~10%程度(想定利回り) | 3~6%程度(平均配当利回り) |

| 選択肢 | 多種多様 | 限られている |

| 価格変動 | ほぼなし (固定利回りの場合) | あり (株式市場連動) |

※ 不動産クラウドファンディングの想定利回り・J-REITの平均配当利回りについては自社調べ

不動産クラウドファンディングのリスクとメリット

不動産クラウドファンディングとJ-REITの違いについて表で簡単に説明した通り、想定されるリスクやメリットにも違いがあります。まず、不動産クラウドファンディングに投資した際に想定できるリスクとメリットについて大きく分けて3つずつ説明していきます。

不動産クラウドファンディングのリスク

- リスク① 中途解約ができない

-

不動産クラウドファンディングは、基本的に一度投資をしたら運用終了するまで資金を引き出すことができません。また、多くの場合、中途解約もできません。

急な資金が必要になった際は対応が難しいことから、余剰資金で投資を行うことをおすすめします。

- リスク② 元本割れリスクがある

-

不動産クラウドファンディングは、元本保証がされているわけではありません。また、多くの場合、1つの運用会社が資金調達から不動産の管理・運用までを一貫して行っています。そのため、万が一運用会社が倒産してしまった場合には、元本割れが発生してしまう可能性があることを理解しておきましょう。

- リスク③ 税金がかかる場合がある

-

不動産クラウドファンディングの収益は「雑所得」に分類され、所得税の課税対象となります。所得税は累進課税制度に基づいており、所得が増えるほど税率が高くなる仕組みです。また、税額は収入から必要経費や各種控除を差し引いた「課税所得」に基づいて計算されます。

税金に関しては税理士等の専門家に相談した上で判断しましょう。

不動産クラウドファンディングのメリット

- メリット① 手軽にできる

-

不動産クラウドファンディングは、J-REITとは異なり、頻繁に株価の変動をチェックしたり、売買するタイミングを見極めたりする必要がありません。そのため、初心者でも手軽にできます。また、市場の波に左右されにくく、安定的な収益が期待できる点も魅力です。さらに、物件の管理・運用はすべて運営会社が行うため、投資後は配当を待つのみです。だれでも手軽にできる点は不動産クラウドファンディングの大きな魅力です。

ただし、案件によって利回りや運用期間が異なりますので事前にしっかり確認しましょう。

- メリット② リスク対策の「優先劣後制度」

-

多くの不動産クラウドファンディングでは「優先劣後制度」が採用されています。この制度は、元本割れのリスク負担を、投資家と事業者で切り分ける仕組みです。具体的には、損失が発生した場合、まずは事業者が劣後出資分で損失を負担し、それを超える損失が発生した場合のみ投資家が負担を受けるという仕組みです。これにより、優先劣後制度がない場合と比べ、元本割れのリスクが低く抑えられるのが特徴です。

ただし案件によって優先劣後の割合も様々なため事前にしっかりチェックしましょう。

あなぶきのクラウドファンディング…

優先劣後出資制度とは? – 不動産クラウドファンディング用語解説 – あなぶきのクラウドファンディング 不動産クラウドファンディングの安全性を高める仕組み「優先劣後出資制度」について、初心者にもわかりやすく徹底解説いたします。なぜこの制度がリスク軽減につながるのか…

優先劣後出資制度とは? – 不動産クラウドファンディング用語解説 – あなぶきのクラウドファンディング 不動産クラウドファンディングの安全性を高める仕組み「優先劣後出資制度」について、初心者にもわかりやすく徹底解説いたします。なぜこの制度がリスク軽減につながるのか… - メリット③ 好きなプロジェクトに投資ができる

-

不動産クラウドファンディングでは、投資家が自分の興味や目的に合ったプロジェクトを選択して投資することができます。対象となる物件は、立地や規模、用途などプロジェクトによって異なります。また、ファンドの概要(利回りや運用期間など)も様々です。

多くのプロジェクトを比較しながら自分で判断できる点は大きな魅力です。

J-REITのリスクとメリット

次に、J-REITに投資した際の想定できるリスクやメリットについて3つずつ説明していきます。

J-REITのリスク

- リスク① 価格変動リスクと手間

-

J-REITは株式市場で取引されるため、市場の動向や金利の変動によって価格が上下します。そのため、投資後も価格の変動を定期的にチェックをする必要があります。

また、資金調達から不動産の運用・管理など複数の会社で行うため、不動産クラウドファンディングに比べると仕組みがやや複雑になっています。

- リスク② 金利上昇のリスク

-

J-REITは多くの場合、物件取得のために借入金を利用しています。そのため、金利が上昇すると借入コストが増え、利益が減る可能性があります。また、金利上昇によって分配金が減少し、投資家の期待利回りが高まることで、J-REITの価格が下落するリスクも考えられます。

- リスク③ 上場廃止のリスク

-

J-REITは証券取引所で取引されているため、上場企業の株式と同様に上場廃止のリスクがあります。これは、証券取引所が定めた基準を満たさなくなった場合に発生します。上場廃止になると市場での取引ができなくなり、投資口の売却が難しくなる可能性があります。

J-REITのメリット

- メリット① 流動性が高い

-

J-REITは株式市場で取引されているため、必要に応じてすぐ売買が可能です。これにより、資金を迅速に現金化することが可能です。また、市場のタイミングをうまく見極めることで大きな利益を得られる可能性もあります。

- メリット② 分離課税

-

J-REITの分配金には20.315%の分離課税が適用されるため、他の所得と合算される総合課税よりも税負担が軽くなる場合があります。また、特定口座を利用すれば確定申告が不要になり、手間を省ける点も大きな魅力です。

- メリット③ ポートフォリオの分散

-

J-REITは複数の物件やエリアに投資しているため、自然にリスク分散が図られます。不動産クラウドファンディングでは案件単位で投資するため、自分で分散投資を行う必要がありますが、J-REITは運用の仕組み上、自動的に分散されます。

こんな人に向いています!!

これまで、不動産クラウドファンディングとJ-REITのリスクやメリットについて説明してきました。それでは、自分に合った投資スタイルはどっちなのか、これらの投資に向いている人について具体的にご紹介します。

不動産クラウドファンディングに向いている人

不動産クラウドファンディングは以下のような方におすすめです。

少額から投資を始めたい方

不動産投資に興味があるものの物件購入のような大きな初期費用や手間をかけたくない方

安定的な収益を求めつつも、運用の手間を最小限にしたい方

少額投資が可能で、手軽に始められるため、初心者でも挑戦しやすい仕組みです。

J-REITに向いている人

J-REITは以下のような方におすすめです。

流動性を重視し、いつでも売買が可能な投資をしたい方

不動産市場の成長や金利変動に興味がある方

分散金による安定収益を得ながら、市場の動きを活用して大きなリターンを得たい方

株式市場で取引されるため、柔軟性が高く、中級以上の投資家にもおすすめです。

不動産クラウドファンディングなら「Jointo α」

これまで、不動産クラウドファンディングのメリットとともに、注意すべきリスクについてもお伝えしてきました。不動産クラウドファンディングは、投資金の回収から不動産の運用・管理は基本的に同じ会社が行います。また、運営会社によって情報の開示内容が異なることや元本保証がないことからも、運営会社の信頼性が非常に重要です。

そこで、初心者の方にもおすすめしたいのが、あなぶき興産株式会社が運営する「Jointo α」です。安心して始められる理由を分かりやすく説明していきます。

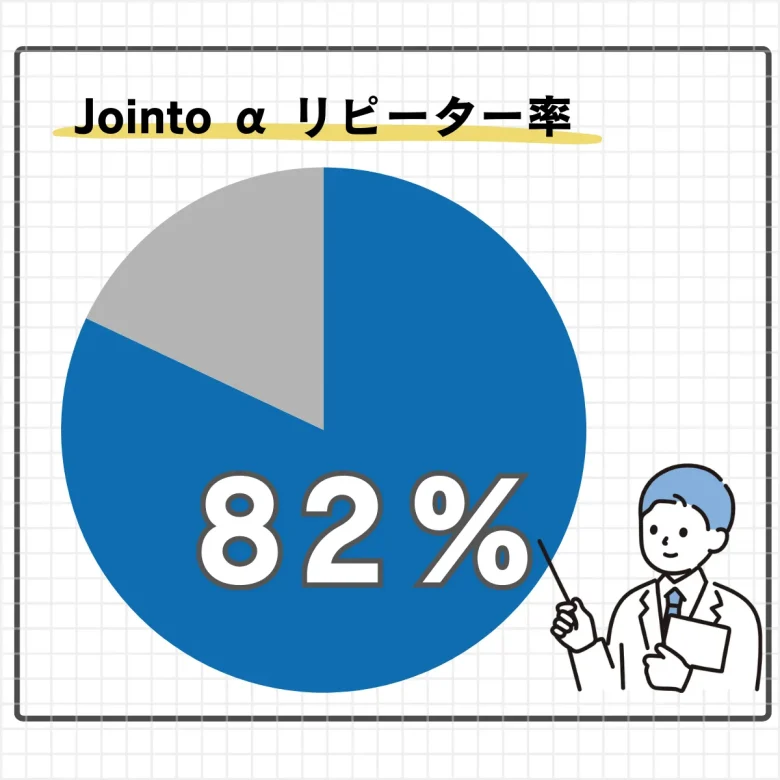

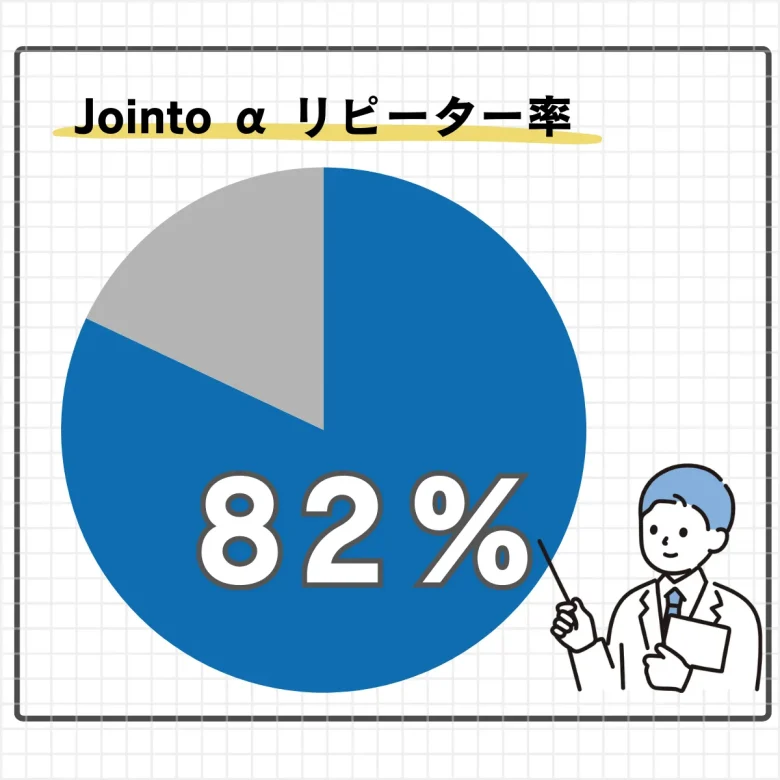

高いリピーター率が物語る、満足度の高さ

(※2023年5月~2024年8月末に募集を開始したファンドの投資実績より)

また、マンションやホテルなど、様々な種類の商品を多く取り扱ってきました。

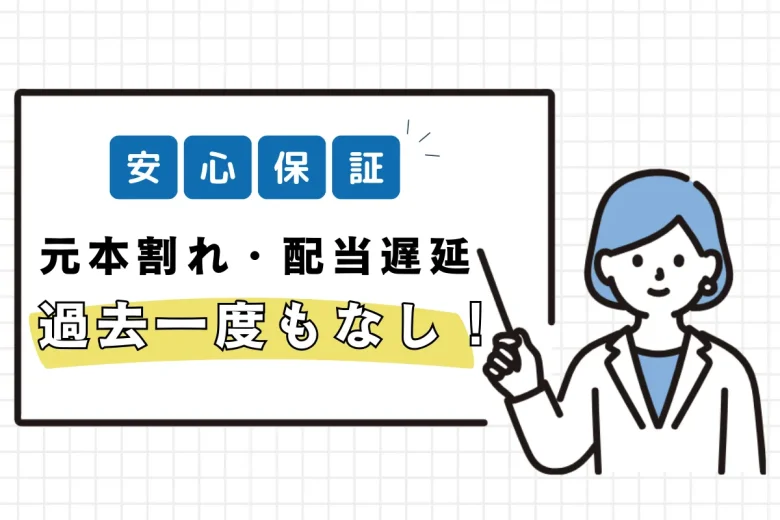

スタートから5年間、全ファンド元本割れ・配当遅延なし

近年注目されている不動産クラウドファンディングですが、あなぶき興産が運営する「Jointo α」は、2019年からと不動産クラウドファンディングが日本で展開され始めた頃から取り入れています。

約5年間で30件以上のさまざまファンドを扱ってきましたが、いまだ一度も元本割れや配当遅延がなく、投資家の皆様から安心して投資できると大変好評をいただいております。

※本サービスは元本保証をするものではございません。投資リスクについては各ファンドの商品詳細をご確認ください。

運営会社の安定性

「穴吹興産株式会社」は、1964年5月25日に創立され、今年で60周年を迎える歴史ある企業です。

さらに、東証スタンダードに上場していることから、会社としての信頼性が高く、安心して投資を始められる大きな要因となっています。

あなたに合った投資スタイルを見つけよう

不動産クラウドファンディングとJ-REITは、どちらも不動産を活用した資産投資手法ですが、それぞれ違った特徴があります。不動産クラウドファンディングは特定の不動産案件に小口で投資でき、価格変動が少なく、安定した利回りを狙いやすいサービスです。ただし、J-REITに比べて換金性が低いため、投資期間を考慮する必要があります。一方、J-REITは上場しており、証券市場で自由に売買できる流動性の高い投資ですが、市場の影響を受けやすく、値動きが比較的大きい点がデメリットです。

どちらを選べるかは、投資目的やリスク許容度によって変わります。短期の売買を重視するならJ-REIT、値動きの少ない安定運用を求めるなら不動産クラウドファンディングのサービスが適しています。特に、不動産クラウドファンディングは多額の出資金を用意する必要がなく、管理の手間もほとんどかからないため、初心者にも始めやすい投資手法です。また、J-REITの売買には市場の動向を見極める手間がかかりますが、不動産クラウドファンディングは投資後の管理が不要な点も魅力です。投資のポイントとして、流動性・リスク・安定性を比較し、自分の投資スタイルに合った方法を選ぶことが重要です。

不動産クラウドファンディングをご検討の方におすすめなのがJointo αです。過去に扱ってきた商品の詳細は下記リンクにて公開しています。

また、無料会員登録をすると、商品の新しい情報をいち早く入手できます。過去には、わずか数分で売り切れた事例もあるため、事前の登録をおすすめします。スマホ1つで簡単に完了します!

よくある質問(Q&A)

【監修】

穴吹興産株式会社 不動産ソリューション事業部

アセットマネジメントグループ課長 穴吹 章彦

【資格】

・宅地建物取引士

・不動産証券化協会認定マスター

【経歴】

ソリューション事業部の業務に7年従事し、投資用不動産のアセットマネジメント業務を経験。現在は不動産特定共同事業におけるファンドの組成業務に従事し、投資家との契約業務全般を担当。不動産クラウドファンディングの仕組みや専門用語を解説しながら、情報発信を行っている。