「不動産クラウドファンディングを始めたいけれど、副業禁止の公務員はできないのかな?」

そう感じて、なかなか一歩を踏み出せずにいる方は多いのではないでしょうか。

近年では、老後資金や子どもの教育費といった将来の不安から、資産形成を始める公務員が増えています。中でも注目されているのが「不動産クラウドファンディング」という投資手法です。

少額から始められ、物件の管理などの手間もなく、オンラインで完結できるこの投資手法は、本業が忙しい公務員にとっても取り組みやすい選択肢となっています。

しかし、やはり気になるのは、不動産クラウドファンディングは副業にあたらないのか、という点です。

本記事では、不動産クラウドファンディングが公務員の副業規制にどう関わるのかを中心に、仕組みや安心して始めるためのポイントについてわかりやすく解説します。

・公務員の副業規制と不動産クラウドファンディングの関係

・不動産クラウドファンディングの基本的な仕組み

・公務員でも安心して投資を始められる理由と注意点

公務員の副業規定と不動産クラウドファンディング

公務員として投資を始めるうえで、最初に気になるのが「不動産クラウドファンディングは副業にあたるのか」という点ではないでしょうか。一般的に、不動産クラウドファンディングは公務員の副業には該当しないと考えられています。しかし、その理由を理解するためには、公務員の副業規制と、資産運用として認められる投資の範囲について確認しておく必要があります。

国家公務員の規定

国家公務員が不動産クラウドファンディングを含む資産運用を行う際、特に留意すべきなのが国家公務員法第103条および第104条に基づく「副業・兼業の制限」です。これらは、公務員の職務の公正性・中立性を確保し、国民からの信頼を維持するために設けられています。

また、公務員には職務専念義務があるため、たとえ勤務時間外の活動であっても、継続的に収益を得るような活動や、経営に関与する行為は副業とみなされ、原則として禁止されています。

【国家公務員法】

第百三条

職員は、商業、工業又は金融業その他営利を目的とする私企業(以下営利企業という。)を営むことを目的とする会社その他の団体の役員、顧問若しくは評議員の職を兼ね、又は自ら営利企業を営んではならない第百四条

職員が報酬を得て、営利企業以外の事業の団体の役員、顧問若しくは評議員の職を兼ね、その他いかなる事業に従事し、若しくは事務を行うにも、内閣総理大臣及びその職員の所轄庁の長の許可を要する。

地方自治体の運用方針

地方公務員の場合は、地方公務員法第38条(営利企業等の従事制限)が基準となります。こちらも基本的な考えは国家公務員と共通しており、副業や兼業、営利企業への関与が制限されています。

地方公務員法38条地方自治体によって判断基準の細部は異なりますが、基本的には国家公務員と同様の趣旨で運用されています。

【地方公務員法】

第三十八条

職員は、任命権者の許可を受けなければ、商業、工業又は金融業その他営利を目的とする私企業(以下この項及び次条第一項において「営利企業」という。)を営むことを目的とする会社その他の団体の役員その他人事委員会規則(人事委員会を置かない地方公共団体においては、地方公共団体の規則)で定める地位を兼ね、若しくは自ら営利企業を営み、又は報酬を得ていかなる事業若しくは事務にも従事してはならない。ただし、非常勤職員(短時間勤務の職を占める職員及び第二十二条の二第一項第二号に掲げる職員を除く。)については、この限りでない。2 人事委員会は、人事委員会規則により前項の場合における任命権者の許可の基準を定めることができる。

副業として規制されるおそれのある行為の例

国家公務員・地方公務員を問わず、以下のような活動は副業とみなされ、法的な規制の対象になる可能性があります。

自ら事業を営むこと

(例:自分名義でカフェやネットショップを開業)

会社やその他の団体の役員になること

(例:株式会社の取締役や監査役)

許可なしに継続的に報酬を得て、事業に関与すること

(例:個人でライター業、講師業をする)

経営に関与できるほどの株をもつこと

人事院が「報告を出してください」と求めることができ、もし問題があると判断されれば、株を手放す又は職を辞するように求められることもあります。

国家公務員法および地方公務員法には、副業禁止規定があり、公務員は原則として営利活動に関与できないことが定められています。

副業とみなされるかどうかは「報酬の有無」だけでなく、活動の内容・頻度・継続性・職務への影響の有無など、総合的な観点から判断されます。そのため、たとえ投資や資産運用であっても、「事業性がある」と判断されると副業に該当する可能性があるため注意が必要です。

資産運用として認められる投資の範囲とは

一方で、公務員であっても、資産運用を行うことは原則として禁止されていません。株式投資、投資信託(NISAやiDeCoも含む)、FXなどがこれにあたります。

重要なのは、それが「事業」や「業務」とみなされるかどうかです。例えば、以下のようなケースは副業とみなされる可能性があります。

- 大規模な不動産投資

-

アパートやマンションを複数棟所有し、管理業務も自分で行うなど、事業的な規模とみなされる場合

- 頻繁な株式売買

-

デイトレードのように、勤務時間中に頻繁に取引を行うなど、職務専念義務に違反すると判断される場合

つまり、資産形成を目的とした一般的な範囲の投資であれば、副業には該当しないと考えられるのです。

なぜ不動産クラウドファンディングは副業にならないと言われるのか

では、不動産クラウドファンディングはどうでしょうか。

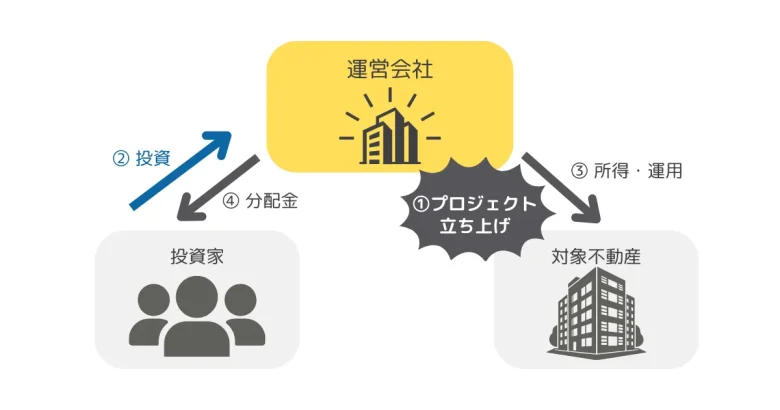

不動産クラウドファンディングの多くは匿名組合型という形式を採用しています。これは、投資家が物件の保有や管理・運用をするわけではなく、運用会社(事業者)が投資家から集めた資金で物件を購入し、保有・管理など全て行う形態です。

この場合、投資家は事業運営に直接関与せず、労務を提供するわけでもないため、自ら事業を営む「自営兼業」ではなく、資産運用の一環と判断される可能性が高いのです。

このように、「資産形成と副業の線引き」は、単に収益の有無だけでなく、投資のスタイルや関与度、職務専念義務への影響といった観点から判断されるため、自身の運用がどちらに該当するのかを事前に確認することが重要です。

国家公務員法・地方公務員法では副業が原則禁止されていますが、NISAや不動産クラウドファンディングのように、事業性がなく職務専念義務を妨げない範囲での投資は、「副業禁止の例外規定」として容認されるケースがあるのです。

副業とみなされないための注意点

不動産クラウドファンディングは、自ら物件を保有・管理するわけではなく、あくまで出資という形で利益を得る仕組みのため、「資産運用」とみなされやすい投資手法です。しかし、「副業に該当しない」と断言できるわけではなく、いくつか気をつけるべきポイントがあります。

勤務先に知られるリスクと対策

通常、投資を行っていることが自動的に勤務先に通知されることはありません。ただし、以下のようなケースでは知られる可能性があります。

- 住民税の通知

-

不動産クラウドファンディングで得た利益(所得)が増えると、翌年の住民税額が上がります。給与から天引き(特別徴収)される場合、経理担当者が税額の変動に気づく可能性はゼロではありません。

※ただし、税額の変動理由までは通常通知されません。他の所得要因(ふるさと納税の控除額変動、医療費控除など)との区別もつきにくいため、これだけで投資の事実が詳しく伝わる可能性は低いでしょう。

どうしても知られたくない方「普通徴収」を選択することで職場への通知を防ぐことができます。確定申告時に「住民税は自分で納付(普通徴収)」を選ぶことで、不動産クラウドファンディングで得た収益分の住民税は自宅に直接通知され、勤務先には知られません。

ただし、自治体によっては普通徴収ができない場合もあるため、事前に確認しておくと安心です。 - 確定申告

-

一定以上の利益が出た場合は確定申告が必要です。確定申告自体が直接勤務先に伝わるわけではありませんが、住民税の通知につながります。

※詳細は後述しています。

不動産クラウドファンディングの収益申告方法

不動産クラウドファンディングで得た分配金は、基本的に「雑所得」に分類されます。この雑所得は、給与以外の所得としての合計額が年間20万円を超える場合、確定申告が必要になります。

※確定申告が必要な所得があること自体が、直ちに「副業」を意味するわけではないということです。 あくまで、得た所得に対して正しく納税するための手続きです。

税務処理や申告に不安がある場合は、税務署や自治体の相談窓口、または税理士への相談がおすすめです。公務員として問題がないかなども含め、客観的に判断してもらえると安心です。また、不安な方は事前に人事部へ届け出を行うことでトラブルを未然に防ぐことができます。

不動産クラウドファンディングの仕組みと特徴

不動産クラウドファンディングときくと、「難しそう」「多大な資金が必要なのでは」と思われる方もいるかもしれません。

しかし、不動産クラウドファンディングは、少額から手軽に始められる不動産投資の一種です。公務員のように忙しい方でも無理なく取り組むことができる仕組みになっています。

ここでは、基本的な仕組みや特徴をご説明いたします。

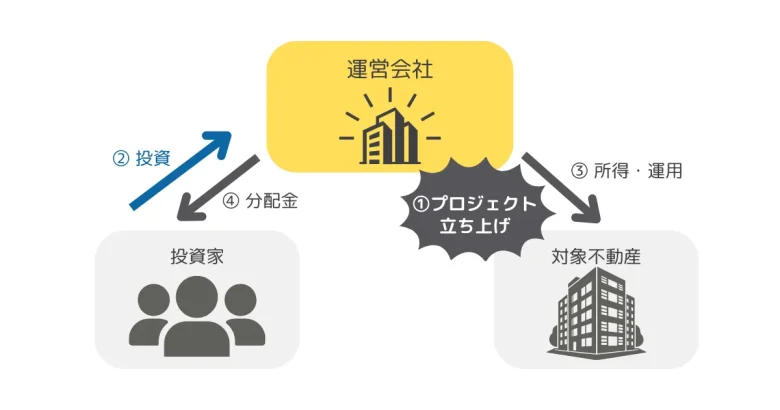

不動産クラウドファンディングの仕組み

不動産クラウドファンディングは、インターネットを通じて複数の投資家から資金を集め、不動産の開発・運用をする仕組みです。投資家は少額から参加でき、出資に応じて運用益が分配されます。

事業者は、特定の不動産(マンション、商業ビル、ホテルなど)を対象とした投資プロジェクトを企画し、投資家へ出資を募ります。

投資家はプロジェクトの内容(物件情報、想定利回り、運用期間など)を確認し、投資したい金額を申し込みます。

投資家から集まった資金をもとに不動産を取得し、賃貸収入(インカムゲイン)や売却益(キャピタルゲイン)によって収益を上げます。

運用終了後は、元本に加え、運用によって得られた収益から手数料などを差し引いた金額が、出資額に応じて投資家へ分配されます。

※ただし、元本保証ではありません。

不動産クラウドファンディング・REIT・現物不動産投資の違い

不動産投資というと不動産クラウドファンディング以外にもREITや現物不動産投資という手法があります。これらの大きな違いは、管理業務の有無や事業性の有無にあります。

| 不動産クラウドファンディング | REIT(不動産投資信託) | 現物不動産投資 | |

|---|---|---|---|

| 投資対象 | 特定の不動産プロジェクト | 複数の不動産をまとめて1つの商品に | 特定の不動産(マンション、アパートなど) |

| 投資単位 | 1万円程度から | 数万円~数十万円程度 | 数百万円~数億円以上 |

| 運用主体 | 不動産クラウドファンディング事業者 | 投資法人 | 自分自身 |

| 管理の手間 | 不要 | 不要 | 必要(管理委託も可能) |

| 流動性 | 運用期間中は原則途中換金不可 | 市場でいつでも売買可能 | 売却に時間・手間がかかる |

| 副業該当リスク | 低い(匿名組合契約の場合) | 低い | 高い(事業規模による) |

公務員に向いているのは?

不動産クラウドファンディング、REITがおすすめです!

特に自ら経営・労働に関与せずに資産運用ができる点や、市場の変動を受けにくい点から、不動産クラウドファンディングが取り組みやすいでしょう。

公務員もできる不動産クラウドファンディングの魅力

投資に興味はあっても、「時間がない」「手間がかかるのは避けたい」と感じている公務員の方は多いのではないでしょうか。

不動産クラウドファンディングは、まさにそんな方にとって現実的な選択肢となる投資手法です。

ここでは、忙しい公務員でも無理なく続けられる不動産クラウドファンディングの魅力を3つのポイントに絞ってご紹介します。

管理不要・オンライン完結で手間なし

不動産クラウドファンディングの最大の特徴は、不動産投資でありながら、物件の管理や運営に一切関与せず、手間がかからない点です。

現物不動産投資では、物件の購入手続き、修繕対応、入居者対応、空室リスクなど、時間と労力を要する業務がついて回ります。

一方、クラウドファンディングでは、これらの煩雑な作業は全て事業者が行ってくれるため、投資家はプロジェクトを選定し出資するだけです。また、投資の申し込みから分配金の受け取り、元本の償還まで、全てオンラインで完結します。 スマホ1台で、休憩時間や帰宅後のわずかな時間で手続きが可能です。

少額から始められ、リスクが低い

不動産クラウドファンディングは、1口1万円から出資可能な案件も多く、投資のハードルが非常に低い投資手法です。

現物不動産投資では、頭金数百万円が必要だったり、ローンを組んだりと資金面の負担が大きくなりがちですが、不動産クラウドファンディングであれば家計に大きな負担をかけずスタートできます。

さらに、少額から始められるということは、リスク分散がしやすいという利点にもつながります。万が一ひとつの案件で損失が出ても、全体としてダメージを抑えられるのです。

REITのように株式市場の値動きに連動して価格が上下することもなく、あらかじめ設定されていた利回りや運用期間に基づいて運用されるため、市場の変動に左右されずに安心して取り組めるでしょう。

長期でも短期でも選べる柔軟な運用期間

投資というと「お金が長期間拘束される」というイメージがあるかもしれませんが、不動産クラウドファンディングの運用期間は、案件ごとに異なります。短期から長期まで自由に選べるのも魅力のひとつです。

- 【短期運用】

-

比較的早く結果(分配金・元本償還)が出るため、不動産クラウドファンディングを体験してみたい初心者の方や、資金の流動性を重視して運用したい方におすすめです!

- 【長期運用】

-

市場の成長を活かしながら運用をしたい方や、じっくりと腰を据えて長期的な資産形成を目指したい方におすすめです!

不動産クラウドファンディングでは、自分のライフプランや資産計画に合わせて柔軟に運用期間を選べます。まずは短期で試してみたいという投資初心者の方でも気軽に始められるでしょう。

公務員に最適な不動産クラウドファンディング選び方

不動産クラウドファンディングは、サービスによって仕組みや特徴が異なります。

公務員が安心して資産運用を行うためどのようなサービスを選んだらよいのでしょうか。ここでは、公務員にとって特に重要な選び方のポイントを3つご紹介します。

副業リスクの少ないサービスの見極め方

不動産クラウドファンディングを選ぶうえで、まず意識したいのが「副業とみなされにくいサービス形態かどうか」という点です。

副業リスクを避けるために、以下のようなポイントを確認しましょう。

- ①契約形態

-

「匿名組合契約」を採用しているサービスを選びましょう。これは、投資家が事業運営に関与せず、運用・管理は全て事業者側で行われるため、「資産運用」とみなされやすい契約形態です。

中には「任意組合契約」を採用している商品がありますが、これは共同で事業を行う形式のため、副業と判断されるリスクが高まります。

- ②業務への関与の有無

-

投資家が事業運営に関与しない仕組みであることを確認しましょう。不動産クラウドファンディングの多くは、投資家が出資するだけで、物件選定や運用判断には関与しません。

しかし、万が一「出資者による意思決定の場に参加できる」といった要素がある場合は、「経営に参加している=営利活動」と判断され、副業とみなされるリスクが高まります。

サービス紹介ページや契約書に記載されている「投資家の役割」を確認しましょう。

- ③継続性・規模・収益性

-

投資の頻度や金額が大きくなると、事業性があると判断される可能性があります。たとえば、複数の案件に出資して多額の利益を継続的に得ている場合、営利活動として行っているのではないかと疑われる要因になりかねません。

特に公務員の場合は、出資はあくまで資産形成の一環として認識される程度にとどめ、規模や頻度が過度にならないよう留意しましょう。

- ④収益性の有無

-

投資家の受け取る収益が、報酬(給与や手当など)ではなく、あくまで分配金として扱われているかを確認しましょう。

報酬とは、労働や業務提供に対して支払われる対価であり、これに該当する場合は副業と判断される可能性が高まります。

これに対し、不動産クラウドファンディングにおける分配金は通常「出資に対する利益の一部」として取り扱われており、資産運用の範囲内とみなされやすいものです。

- ⑤地方自治体ごとの内部規定

-

副業に関するルールや解釈は、自治体ごとに微妙に異なる場合があります。

法律上は問題がなさそうな投資でも、任命権者(市町村長や教育委員会)や人事課が独自に定めた服務規程や通達で禁止されているケースもあります。

そのため、不安がある場合や判断に迷う場合は、あらかじめ職場の人事担当部署に相談しておくのが安心です。

運営会社の実績や信頼性が重要

物件の運用・管理等全てを運営会社が行う不動産クラウドファンディングにおいて、その運営会社の信頼性はなにより重要です。

投資判断をする前に、運営会社の情報をしっかり確認しましょう。上場企業や、長年の実績がある不動産会社が運営しているサービスは、比較的信頼性が高いと言えます。

過去の実績

これまでに元本割れや配当遅延が発生したことはないか

ファンドの取り扱い実績

過去に扱ったファンドの種類や数、運用の実績など

資本金の規模

会社の安定性が判断できる材料の一つ

安全性・運用期間・利回りのチェックポイント

副業リスクや運営会社としての信頼性と一緒に確認してほしいのが、投資としての魅力です。

- 【安定性(元本割れリスク)】

-

優先劣後出資制度

優先劣後出資制度とは、投資家の元本を守りやすくすることを目的に多くのサービスで採用されている仕組みです。投資家の出資分(優先出資)と事業者自身の出資分(劣後出資)を分け、万が一損失が出た場合、まず劣後出資分から負担されます。これにより、投資家の元本が守られやすくなります。案件によって、優先劣後の割合も異なりますので、事前に確認しましょう。※劣後出資の割合が高いほど、安全性が高いと言えます。

投資対象の不動産に担保が設定されているか確認しましょう。万が一の場合でも、担保不動産を売却することで元本の回収が期待できます。 - 【運用期間】

-

不動産クラウドファンディングでは、数ヶ月の短期案件から、1〜3年程度の中長期案件までさまざまな運用期間が用意されています。ご自身の資金計画に合った期間のプロジェクトを選びましょう。

- 【利回り】

-

利回りが高いほど魅力的ですが、一般的にリスクも高くなる傾向があります。利回りだけでなく、上記の安全性もしっかり確認し、バランスの取れたプロジェクトを選びましょう。年利3~5%程度が一般的な目安ですが、プロジェクトによって異なります。

正しく選べば公務員にぴったりの投資手法

不動産クラウドファンディングは、忙しい公務員でも取り組みやすい、堅実な資産運用の選択肢のひとつです。

自ら物件を管理する必要がなく、契約から運用までを全てオンラインで完結できる点において、手間をかけずに資産形成を行いたい方にとって非常に魅力的な仕組みでしょう。

また、投資家が事業運営に関与せず、あくまで出資の立場で利益の分配を受ける「匿名組合型」の商品であれば、一般的には副業に該当しないと解釈されるケースが多く、公務員としての立場にも配慮した投資が可能です。

ただし、全てのサービスが同じ仕組みとは限らず、契約形態や運用方法、収益の扱いなどによって副業リスクが変動する可能性もあります。

そのため、実際に投資を始める際には、まず仕組みを正しく理解し、副業規制や税務処理といった注意点を踏まえたうえで、信頼できる事業者・サービスを選ぶことが非常に重要です。

東証スタンダード上場企業のあなぶき興産が運営する「Jointo α」は、過去一度も元本割れ・配当遅延がなく、企業としての信頼感・安定感も十分です。1口10万円という少額から投資でき、不動産のプロが運営するため手間いらずという点から、投資初心者の方にも高い評判をいただいております。下記リンクからぜひチェックしてみてください。

不動産クラウドファンディングと公務員に関するよくある質問

【監修】

穴吹興産株式会社 不動産ソリューション事業部

アセットマネジメントグループ課長 穴吹 章彦

【資格】

・宅地建物取引士

・不動産証券化協会認定マスター

【経歴】

ソリューション事業部の業務に7年従事し、投資用不動産のアセットマネジメント業務を経験。現在は不動産特定共同事業におけるファンドの組成業務に従事し、投資家との契約業務全般を担当。不動産クラウドファンディングの仕組みや専門用語を解説しながら、情報発信を行っている。